11月30日至12月2日,中国社会企业与影响力投资论坛2021创享盛典在线上成功举行。七岁的社企论坛年会将从今年起,升级为以“重塑商业与资本的使命”为主题的年度创享盛典,引领未来新经济浪潮。

2021创享盛典以“绿色复苏,共创共享”为主题,来自学术界、企业界、投资界、公益界和媒体界等多元跨界的国内外重量级嘉宾,从全球治理的视角,聚焦绿色经济,探讨人类社会的可持续发展之道,结合我国在碳达峰、碳中和和共同富裕的实践,交流科技创新和协同发展的向善之术。

2021创享盛典全程安排手语直播,与听障群体共享思想盛宴。小鹅通、新浪财经、网易新闻、中国网++等十多个平台同步直播,三天累积超610万人次在线观看。

本文是由贝恩公司全球合伙人周浩带来的主旨演讲:2021 ESG动向及投资人如何“因势而动”。

大家好,我叫周浩,是贝恩全球合伙人,大中华区私募股权与并购业务主席。首先感谢主办方的邀请,有机会参加本次创享盛典。贝恩是全球领先的管理咨询,特别是投资并购领域的专业机构。很高兴能够与大家见面,分享我们对投资者和被投企业在ESG领域动态和观察。

周浩丨贝恩公司全球合伙人

2021年的投资市场,无论是全球、亚太地区还是中国,最火的主题之一就是ESG环境、社会责任与治理这几个方面。该主题在未来将会是一个长期的全球性大风口,对LP、GP及被投企业都有有着深远的影响。

最近在格拉斯哥举行的26节气候峰会上,贝恩作为ESG领域的专家与大会合作伙伴,我们几位全球合伙人也积极的参与了不同分会场的讨论与互动。回来之后,我们内部分享了几个有趣的观察和体验。

双碳问题的急迫性

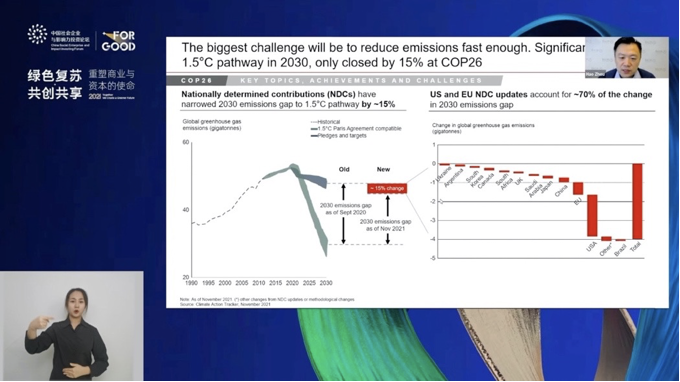

全球2030年碳达峰和2060年碳中和的目标共识已经形成,但是缺口不小,特别是2030年的碳达峰目标,实现这些目标需要各国立刻马上行动起来,刻不容缓。

中国作为目前全球碳排放28%的主要国家和未来增长的主要源泉之一,作为一个负责任的大国,我国政府已经开始行动起来,推出了一系列的相关法规、政策、金融支持等等。但是,未来还有很多碳中和方面的工作需要去做,的确刻不容缓。按照全球来看,无论是亚洲、欧洲还是美国,各国如果按照现在既有的步骤和速度去做的话,其实要达成2030年的目标还是有不小的难度的,中国在这方面起了一个好头。

统一标准制定和外部宏观环境支持的必要性

在气候峰会上,各国和主要的企业达成了一些的共识,也取得了一定可落地的关键成果。比如开始制定B计划、在2022年推出全球碳排放的统一标准、全球金融方面千亿美元级别的项目支持等等,这些可以落地的举措和步骤都非常的关键。我们在和投资人及企业沟通的过程中发现,制定统一的标准是非常关键的步骤之一,因为往往大家面临的挑战,都是不知道如何去衡量到底一个企业,例如碳排放,它现在执行得如何?以及对标的企业之间差距在哪里?所以,制定一个可以衡量的全球统一标准,将会是实施以后所有举措的关键前提。

而千亿美元级别项目的支持,会加速所有国家,特别是贫困国家在碳中和减碳方面项目的落地速度。这些外部宏观环境大力度的支持,将会大力推动私有部门在双碳领域的投资和执行力度。我认为在过去50年间也发生了另一种改变,跨国公司的体量和权力大幅上升。这证明了经济模式也需要转变包括管理模式和商业模式的改变,因为企业和投资者,即市场的力量将会成为将金融资本主义转变为另一种形式的市场经济是这场变革中的关键参与方。

ESG逐渐成为投资领域的必要考量环节

我们关注ESG领域将近5年,其实早在2016年就开始了对这方面投资者和被投企业的研究。明显能够感觉到,在过去几年私有部门对ESG方面的热情有着很大的正面变化。

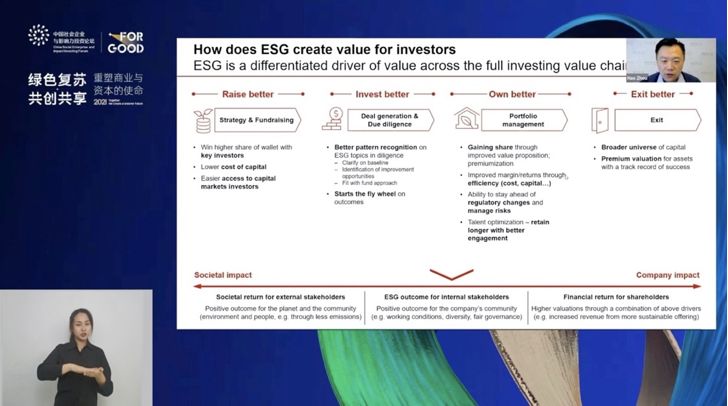

我们先讲讲投资人,其实从投资人的角度上来讲,他们已经看到了真金白银的回报。我们贝恩在最近,对近10年全球2000多个有数据的(项目)已经完成了投入。从投入到退出的项目相关数据的研究中发现,那些以ESG为主要投资主题的项目回报,其IRR与其他项目相比,高出了300个基点的增量。其实对于中长期的投资者而言是非常大的差别,所以整体投资行业在过去几年间明显在融投管退各个环节都提出了ESG方面的要求,并把他们作为一个重要的指标。更有甚者,把ESG作为各个环节的准入门槛进行了考量。我们可以展开来说一下:

首先,在融资方面,前面提到的千亿美元级别的支持以及国家层面的金融政策都对项目投资提供了更低的融资成本。

第二,在投资方面,贝恩公司在近期对全球200多家领先的LP进行了调研,87%的受访者表示,他们在过去的两年之内已经主动并积极的在投资过程中,选择那些把短期收益更多投入到ESG项目中的被投公司。许多投资人在对某些行业进行尽调的过程中,要求一定要把ESG作为尽调中的组成部分,对无论是风险、成本的管控,还是增值计划业绩提升手段的可能性分析方面进行全面的研究。一些北欧的基金在这方面是做得比较领先的,某些基金已经全面要求所有的项目不分行业都一定要包含ESG作为一个组成部分。

第三,在被投企业管理方面,同样在最近的这一轮与LP的调研中,全球及地区88%的大型LP表示,他们已经系统地、定期地在使用KPI追踪被投企业在碳排放和其他公司治理等等方面的表现。有些领先的私募基金,比如Partners Group更是成立了专门的团队,在ESG方面为被投企业提供价值提升的战略和相关支持。

企业对ESG态度的转变

最后,在退出的环节与市场交流沟通时,被投公司在ESG方面做了些什么?往往是下一轮投资者非常关心的主题之一,同时也是公司价值管理的重要组成部分。投资人对ESG在财务方面的关注和运营管理上的推动,最后都能够帮助企业,包括投资人自己,在其他社会责任方面进行履约和达成,这些都是整个企业和投资者为社会影响力而逐步提升的表现和正面的作用。

作为企业本身,无论是大型国有企业还是中小型,哪怕是初创型企业,我们发现他们对ESG的态度,正在不断地发生着变化。近期,贝恩公司和《中国经营报》共同发表了企业双碳竞争力指数白皮书,我们发现中国的企业普遍还在碳中和的早期阶段,只有少部分领先的企业有着清晰的愿景计划和明晰的落地执行规划,大部分的企业其实还是以守为主来对待ESG,往往要关注履约成本和合规的风险。例如在今年,他们会主要关注上涨的电费和未来可能出现的碳费增加,许多企业会首先考虑如何应对未来增加成本和履约成本的项目投入。

我们也看到越来越多的企业逐步开始以守为攻,把ESG作为未来企业核心竞争力的一部分来考量并建设自己的能力。但这样做其实并不容易。这样的企业需要做到两件事情:

第一,他们需要积极地寻找与上下游合作伙伴,共同独身定造,根据自身行业情况和基础去进行共同实现碳排放目标的机会。

第二,他们也需要提前布局有效的行业外的投资机会,这样才能持续为股东和投资人带来最大的回报和价值。

最后,就像本次论坛主题所说的绿色复苏,共创共享,我们正经历一个复杂的宏观环境和企业发展调整的阶段,全球正处于一个重构的浪潮之中,但是ESG反而是为数不多全人类能够达成共识的主题,是投资人与企业家共同的使命和责任。贝恩也愿意与参加本次活动的各位一起,无论是投资人还是企业家,共同推动建立一个更绿色的未来。